Каждый раз налоговая проверка становится поводом для беспокойства. Вдруг компания забыла учесть какую-то деталь в отчете или сроки сдачи документов не были соблюдены? Как снизить риск налоговой проверки и не попасть под особое внимание со стороны контролирующих органов?

Мы рекомендуем придерживаться следующего алгоритма, который поможет подготовиться к налоговой проверке в 2019 году.

Шаг № 1 – узнать степень риска

Мы уже рассказывали о том, что с 1 января 2019 года всех налогоплательщиков поделят по степеням риска согласно системе управления рисками (СУР). Риск определяется по вероятности неисполнения или неполного исполнения налогового обязательства налогоплательщиком, которые могли или могут нанести ущерб государству.

Напомним, что степень риска рассчитывается один раз в полгода, а результаты анализа направляются налогоплательщику посредством извещения в web-приложении "Кабинет налогоплательщика". Так, в начале года все юридические лица уже получили информацию о присвоении им одной из степеней риска: низкой, средней или высокой.

Шаг № 2 – проверить список выборочных проверок на текущее полугодие

Налоговые проверки бывают:

- выборочные;

- внеплановые.

Если налогоплательщику присвоена высокая степень риска с наибольшим показателем вероятности, то в отношении его будет назначена выборочная проверка

Если ваша организация получила высокую степень риска, то следует ознакомиться со списком проверок на текущее полугодие на сайте Генеральной прокуратуры РК.

Шаг № 3 – подготовиться к налоговой проверке

Если вы выяснили, что вашу компанию будут проверять, нужно незамедлительно начать подготовку.

Для этого следует составить общий план подготовки с указанием точных сроков и ответственных лиц. Необходимо провести проверку:

- наличия учетной политики и налоговой учетной политики и их соответствие законодательным нормам;

- наличия и правильности заполнения всех первичных документов, налоговых регистров и налоговых отчётов;

- инвентаризацию запасов, основных средств и денежных средств;

- сверку со всеми контрагентами за период проведения проверки;

- подготовку помещений, проверку всех компьютеров, носителей информации.

Если обнаружатся ошибки, придется сдать дополнительные налоговые отчеты до получения предписания на проведение налоговой проверки.

Шаг № 4 – подготовить сотрудников к налоговой проверке

В ходе налоговой проверки проверяющие могут опросить сотрудников компании. Поэтому каждый работник должен знать, на какие вопросы он может отвечать, а ответы на какие вопросы не входят в их компетенцию.

Шаг № 5 – встреча проверяющих

Налогоплательщик не менее чем за тридцать календарных дней до начала проведения налоговой проверки получает от налоговых органов извещение о проведении налоговой проверки.

Датой начала проведения налоговой проверки считается дата вручения налогоплательщику предписания, которое должно быть зарегистрировано в управлении Комитета по правовой статистике и специальным учетам и содержать номер регистрации.

Законность проверки можно проверить по номеру регистрации в мобильном приложении Qamqor или на сайте Комитета по правовой статистике и специальным учётам Генеральной прокуратуры РК.

Если должностное лицо налогового органа не будет указано в предписании, вы имеете право не допускать его на территорию предприятия.

Шаг № 6 - прохождение налоговой проверки

Права и обязанности должностного лица налогового органа и налогоплательщика при проведении налоговой проверки установлены статьями 155 и 156 Налогового кодекса РК.

В ходе проведения налоговой проверки вы имеете право:

- требовать от должностных лиц налоговых органов предъявления предписания о проведении налоговой проверки и служебных удостоверений;

- не представлять сведения, если они не относятся к предмету проводимой проверки, а также к периоду, указанному в акте;

- не исполнять не основанные на законе запреты органов контроля и надзора или должностных лиц, ограничивающие деятельность организации;

- фиксировать процесс осуществления проверки с помощью средств аудио- и видеотехники, не создавая препятствий деятельности должностного лица;

- привлекать третьих лиц к участию в проверке в целях представления своих интересов и прав.

В ходе проверки предприниматель обязан:

- обеспечить беспрепятственный доступ должностным лицам налогового органа и предоставить им рабочее место;

- представлять по требованию должностных лиц налогового органа в установленные сроки документы и сведения на бумажном носителе, а при необходимости также на электронном носителе;

- представлять учётную документацию, составленную налогоплательщиком;

- не допускать внесения изменений и дополнений в проверяемые документы в период проведения проверки;

- обеспечить безопасность лиц, прибывших для проведения проверки, от вредных и опасных производственных факторов;

- в случае получения уведомления находиться на месте проведения проверки в назначенные сроки;

- обеспечить проведение инвентаризации в ходе налоговых проверок;

- давать по требованию должностных лиц налогового органа письменные и устные пояснения по вопросам деятельности организации;

- предоставлять доступ к просмотру данных программного обеспечения и (или) информационной системы.

Шаг № 7 – обжаловать результаты проверки

Срок налоговой проверки завершается в день вручения налогоплательщику акта налоговой проверки. Если при этом выявлены нарушения, приводящие к начислению сумм налогов и платежей в бюджет, то дополнительно выносится уведомление о результатах проверки.

Налогоплательщик, который получил уведомление о результатах проверки, обязан исполнить его в сроки, установленные в уведомлении, если не обжаловал результаты проверки.

Если вы не согласны с уведомлением о результатах проверки, то имеете право:

- подать жалобу в уполномоченный орган (Министерство финансов РК) в течение 30 рабочих дней;

- обжаловать уведомление в суде в течение 3 месяцев.

Подача жалобы в уполномоченный орган или суд приостанавливает исполнение уведомления о результатах проверки в обжалуемой части.

Уполномоченный орган и суд выносит одно из следующих решений:

- оставить обжалуемое уведомление о результатах проверки без изменения;

- отменить обжалуемое уведомление о результатах проверки полностью или в части.

Если по результатам налоговой проверки есть постановление о привлечении к административной ответственности, такое постановление подлежит обжалованию отдельно в порядке, установленном административным законодательством.

Шаг № 8 – оплата налогов, пени и штрафов

Если уведомление о результатах проверки остается без изменения, то предприниматель обязан исполнить его в сроки, установленные в уведомлении, с учетом сроков приостановления.

Если сумма доначислений после рассмотрения в уполномоченном органе и/или суде составляет более 50 000 МРП (в 2019 это 126 250 000 тенге), то возникает риск привлечения к уголовной ответственности за уклонение от уплаты налога и (или) других обязательных платежей в бюджет согласно статье 245 Уголовного кодекса Республики Казахстан.

При этом с января 2019 года был повышен порог «крупного ущерба», превышение которого грозит уголовной ответственностью. Сумма выросла с 20 000 МРП до 50 000 МРП, то есть в 2,5 раза.

Декларация по КПН, форма 100.00

Чтобы понизить риск налоговой проверки, правильно заполняйте форму 100 (КПН) за 2018 год.

Кто должен сдавать?

Форму 100.00 «Декларация по корпоративному подоходному налогу» должны представить юридические лица за исключением:

- государственных учреждений;

- государственных учебных заведений среднего образования;

- недропользователей, заполняющих декларацию по формам 110.00 или 150.00.

Некоммерческие организации за 2018 год представляют Декларацию по КПН по форме 100.00 и указывают сведения об объектах налогообложения в Приложении 100.10 «Налогообложение некоммерческой организации», в связи с тем, что ФНО 130.00 «Декларация по корпоративному подоходному налогу» упразднена.

Сроки подачи

Форма 100.00 сдается в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом.

Таким образом, срок представления формы 100.00 за 2018 год - 31 марта 2019 года.

Как заполнять декларацию?

Декларация по корпоративному подоходному налогу состоит из самой декларации и 11 приложений к ней.

С 2018 года Декларация по КПН дополнена тремя новыми Приложениями:

- Приложение 09 - форма 100.09 «Налогообложение финансовой прибыли контролируемой иностранной компании»;

- Приложение 10 - форма 100.10 «Налогообложение некоммерческой организации»;

- Приложение 11 - форма 100.11 «Безвозмездно полученное (переданное) имущество (благотворительная помощь, спонсорская помощь, деньги и другое имущество), членские и вступительные взносы».

Приложения к декларации необходимо заполнять только при наличии данных, подлежащих отражению в них.

В форме декларации в разделе Общая информация о налогоплательщике указываются данные, необходимые для идентификации налогоплательщика и общие сведения по форме.

В программе «Бухгалтерия 8 для Казахстана», ред 3.0, реализовано автозаполнение Декларации 100.00 и 3-х приложений к ней:

- 100.01 Расходы налогоплательщиков, не являющихся плательщиками НДС, по реализованным товарам, выполненным работам, оказанным услугам;

- 100.02 Вычеты по фиксированным активам;

- 100.07 Сведения о компонентах годовой финансовой отчетности.

Обратите внимание, что форма 100.00 доступна в разделе Отчеты - Регламентированные отчеты.

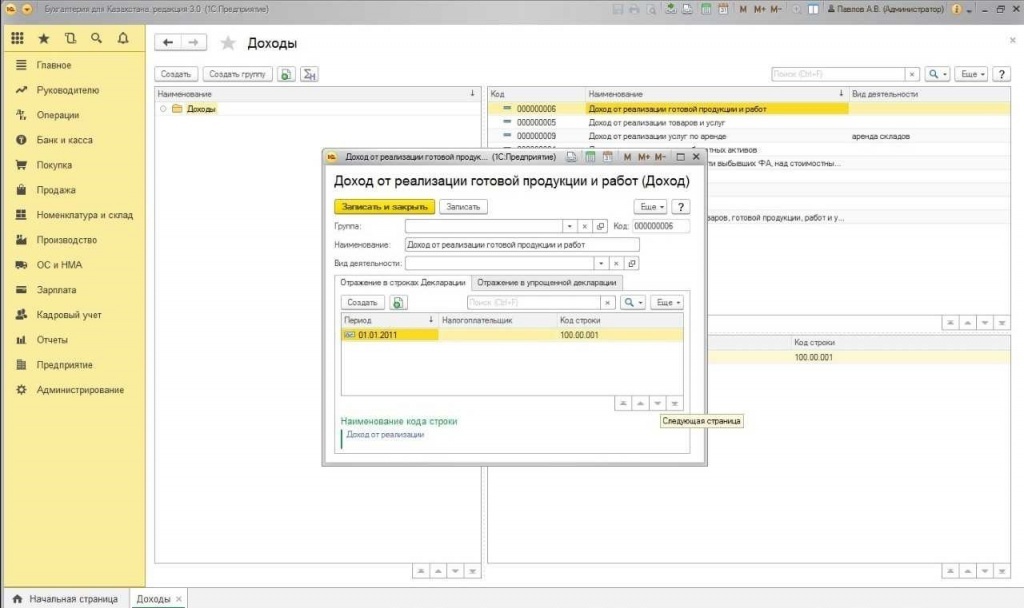

В разделе Совокупный годовой доход отражаются сведения о полученном за год доходе, определенном в соответствии со статьями 225-241 НК РК. В конфигурации данный раздел заполняется на основании следующих сведений:

- счета раздела 60Н «Доходы» налогового плана счетов;

- справочник Доходы, коды строк декларации;

- операции с видом учета НУ.

Справочник Доходы доступен в разделе Предприятие – Справочники и настройки.

Для отражения данных в форме 100.00, для каждого вида дохода должны быть указаны сведения о коде строки, в которой доход должен быть отражен.

Так как строки в форме за 2018 год не претерпели изменений, коды строк для доходов, указанные ранее, являются актуальными и за текущий период.

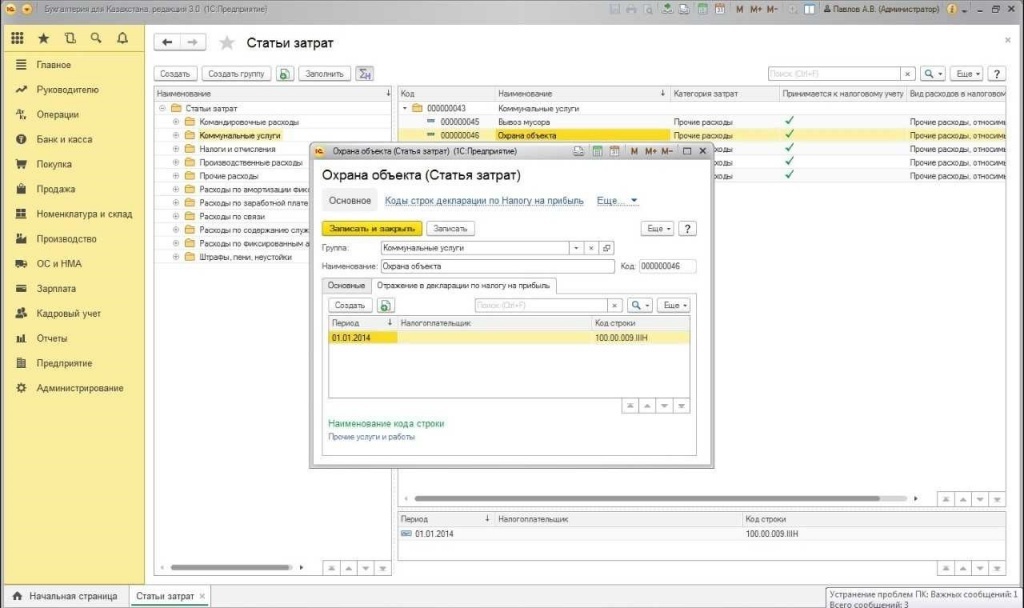

В разделе Вычеты формы 100.00 отражаются сведения о расходах налогоплательщиков, относимых на вычеты за данный налоговый период. Раздел заполняется сведениями, в соответствии со статьями 242-264 НК РК.

В программе «Бухгалтерия 8 для Казахстана» данные в разделе формируются на основании следующих сведений:

- счета раздела 70Н «Расходы» налогового плана счетов;

- код строки декларации для Статьи затрат;

- движения НУ и ПР.

Справочник Статьи затрат доступен в разделе Предприятие – Справочники и настройки.

В статье затрат необходимо указать код строки декларации, в которой должен быть отражен вычет по данному виду расхода. Код строки должен быть актуальным на текущий период.

Приложение 100.01

Приложение 100.01 заполняется только налогоплательщиками, не являющимися плательщиками НДС.

Если организация являлась неплательщиком НДС не весь период, то в приложении отражаются сведения только за период, когда организация не являлась плательщиком.

В приложении указываются сведения по приобретенным товарам, работам, услугам, включая не относимые на вычеты. В системе приложение заполняется в соответствии с данными в регистре сведений Учетная политика (налоговый учет) – признак Плательщик НДС.

Приложение 100.02

В приложении указываются информация о вычетах по фиксированным активам в соответствии со статьями 265-273 НК РК.

Данные из приложения 100.02 переносятся в строку 100.00.017 Декларации по КПН и образуют вычет по фиксированным активам.

В конфигурации «Бухгалтерия 8 для Казахстана» классификация основного средства в качестве фиксированного актива выполняется при его принятии к учету. Вычеты по фиксированным активам:

- амортизационные отчисления (ст. 271 НК РК);

- стоимостный баланс группы/подгруппы (п. 2 и п.4 ст. 273 НК РК);

- последующие расходы (ст. 272 НК РК).

Приложение 100.07

Приложение 100.07 составляется налогоплательщиками на основании данных бухгалтерского учета, составленных за отчетный налоговый период в соответствии с международными стандартами и законодательством РК по бухгалтерскому учету и финансовой отчетности. Обратите внимание, что в программе приложение 100.07 составляется по данным бухгалтерского учета.

Если у вас остались вопросы по заполнению Декларации по КПН, форма 100.00, то регистрируйтесь на бесплатный вебинар «Все о годовом отчете по КПН (форма 100)». Эксперты Первого Бита ответят на все ваши вопросы, которые касаются:

- корректного заполнения 100Ф в программе «1С:Бухгалтерия для Казахстана ред 3.0»;

- верного отражения документов для заполнения 100Ф;

- построчного заполнения 100Ф.