В мае 2023 года для налогоплательщиков поменяли законодательную последовательность списания денег с ЕНС для исполнения налоговых обязательств. В 1С:Бухгалтерия 8 механизм распределения и зачета ЕНП для уплаты бюджетных платежей изменили с версии 3.0.138.

Когда используется последовательность списания денег с ЕНС

С 29.05.2023 г. для налогоплательщиков с отрицательным сальдо ЕНС поменяли хронологию списания денег в счет выполнения налоговых обязанностей (Закон от 29.05.2023 г. № 196-ФЗ). Ее ИФНС меняет, когда на счете налогоплательщика не хватает денег для уплаты всех бюджетных платежей за конкретный месяц.

С 2023 года налогоплательщики платят бюджетные платежи через уплату денег на ЕНС (п. 1 ст. 45 НК). Средства поступают не как конкретные налоги, например, страхвзносы за конкретный месяц, а в составе ЕНП. Уплачивая ЕНП, налогоплательщик не уточняет, в счет уплаты какого именно бюджетного платежа должны списаться денежные средства. Деньги через ЕНП обезличены и принимают участие в формировании сальдо ЕНС — разницы между всей суммой, поступившей на счет, и общей суммой налогов, которую налогоплательщик обязан заплатить к конкретной дате (с 2023 года — не позже 28-го числа).

О том, какую именно сумму средств списать с ЕНС и в счет уплаты каких бюджетных платежей ее зачесть, ИФНС узнает из налоговой отчетности, а также из получаемых ею от налогоплательщиков уведомлений о рассчитанных налогах (при их уплате до подачи отчетности). Уведомления подаются в ИФНС до наступления срока уплаты — не позже 25-го числа месяца. С даты списания с ЕНС денег в сумме, которая зафиксирована в отчетности или в уведомлении, налоговая обязанность налогоплательщика является выполненной.

Уплата налогов подобным образом возможна, если на ЕНС налогоплательщика есть положительное сальдо и при подаче в ИФНС отчетности или уведомлений. Когда сальдо ЕНС отрицательное, то есть сумма подлежащих уплате бюджетных платежей больше средств на ЕНС, такой механизм уплаты налогов невозможно провести. В этом случае списание денег с ЕНС осуществляется в последовательности, которую как раз и изменили с 29.05.2023 г.

Корректировки в механизме распределения средств ЕНС

С 1 января до 29 мая 2023 года, если средств недостаточно на ЕНС, налоговая инспекция в первую очередь списывала со счета налогоплательщика недоимку по налогам. Ее при отрицательном сальдо ЕНС списывали начиная с более раннего момента ее возникновения. Во вторую очередь с ЕНС списывались сами налоги, начиная с момента образования обязанности по их уплате, а далее — пеня, проценты и штрафы. Этот механизм привел к тому, что местные бюджеты (поступает 15% от НДФЛ) и региональные бюджеты (поступает 85% от НДФЛ) были лишены весомой части поступлений в виде уплачиваемых налогоплательщиками сумм НДФЛ.

Это происходило потому, что уплачиваемый НДФЛ поступал в указанные бюджеты не сразу по факту уплаты, а после того, когда за счет него погашали всю числящуюся за налогоплательщиками недоимку. Региональные и местные бюджеты стали получать НДФЛ по второстепенному принципу (по остатку). Так как главный источник налоговых доходов региональных бюджетов — это именно НДФЛ, ввод ЕНС стал причиной неравномерного поступления денег в бюджеты, их разбалансировки и невозможности финансирования текущих бюджетных расходов.

По этой причине чиновники пересмотрели используемую последовательность списания с ЕНС при отрицательном сальдо. На данный момент при отрицательном сальдо счета деньги направляются в первую очередь на уплату НДФЛ, а затем уже — на закрытие иных налоговых обязательств налогоплательщиков.

Новый механизм списания денег с ЕНС с 29.05.2023 г.

Согласно новой ред. п. 8 ст. 45 НК, которая начала действовать с 29.05.2023 г., списание средств с ЕНС налогоплательщиков осуществляется так:

- недоимка по НДФЛ — с более раннего момента ее возникновения;

- НДФЛ — с момента образования обязанности по уплате налоговым агентом;

- недоимка по иным налогам, сборам, страхвзносам — с более раннего момента ее возникновения;

- иные налоги, авансы по ним, сборы, страхвзносы — с момента образования обязанности по их уплате;

- пеня;

- проценты;

- штрафы.

Важно! С 29.06.2023 г. последовательность списания с ЕНС снова скорректируют (Закон от 29.05.2023 г. № 196-ФЗ).

С этого момента налоговые агенты будут иметь возможность досрочно платить НДФЛ за счет положительного сальдо ЕНС. По обновленным правилам, когда у налогового агента есть положительное сальдо ЕНС и он направил в ИФНС уведомление о рассчитанном НДФЛ, налоговая инспекция должна будет списать налог с его счета до наступления срока (28-ое число месяца).

Списание НДФЛ с ЕНС в такой ситуации будет осуществляться не позже дня после дня получения уведомления (п. 7 ст. 78 НК). Списывать НДФЛ будут автоматически без поступления от налогового агента заявления о распоряжении средствами ЕНС. Чтобы списать налог, будет достаточно только уведомления о рассчитанных суммах. При этом, подав уведомление в ИФНС, у налогового агента не получится отозвать его и отменить автоматическое списание с ЕНС суммы НДФЛ.

Распределение и зачет ЕНП в 1С:Бухгалтерия 8 ред. 3.0

В целях реализации положений Закона № 196-ФЗ, в 1С:Бухгалтерия 8 механизм распределения и зачета ЕНП в счет уплаты бюджетных платежей изменили с версии 3.0.138.

С 29.05.2023 г. все операции по начислению налогов, страхвзносов, пени, штрафов и процентов, а также по уплате ЕНП, которые произведены в течение месяца, выстраиваются в хронологической цепочке. На каждую дату информация об обязанности по уплате бюджетных платежей устанавливается согласно новой последовательности по п. 8 ст. 45 НК в ред. Закона № 196-ФЗ:

- когда на дату перечисления ЕНП на ЕНС имеется недоимка по бюджетным платежам, ее сразу погашают на эту дату на основании суммы документа уплаты (при этом недоимку по НДФЛ погашают в первую очередь);

- когда на дату отображения недоимки по бюджетным платежам или пени, штрафам, процентам имеется переплата, недоимка и финансовые санкции погашают на эту дату на основании суммы документа уплаты (при этом НДФЛ погашают в первую очередь);

- начисленные текущие налоги не учитывают до 28-го числа, а после этой даты неуплаченные налоги считаются недоимкой;

- НДФЛ после 30 июня 2023 г. включают в хронологию зачета по НК РФ сразу же на дату образования обязанности по уплате без ожидания 28-го числа (п. 7 ст. 78 НК в ред. Закона № 196-ФЗ).

Важно! Сроки уплаты бюджетных платежей, которые установлены в НК РФ, не изменяются и сохраняются в учете. Корректировки на основании Закона № 196-ФЗ не влияют ни на бухгалтерские корреспонденции, ни на общий порядок учета ЕНС в 1С. Распределение и зачет ЕНП также производится через регламентную операцию «Зачет аванса по единому налоговому счету», которая входит в обработку «Закрытие месяца» (вместо нее в простом интерфейсе может применяться обработка по актуализации расчетов). Однако изменяется порядок вычисления сумм к зачету и даты, на которые указывается данный зачет в регистрах ЕНС.

Рассмотрим конкретный пример. На начало месяца у налогоплательщика нулевое сальдо ЕНС. При этом:

- 10-го числа заплатили ЕНП — 500 руб.;

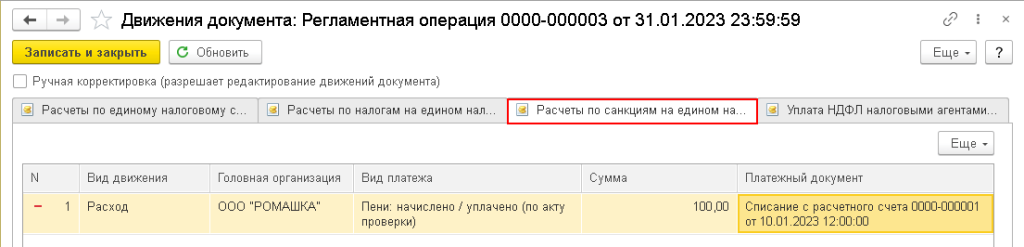

- 15-го числа через «Операция по ЕНС» начислили пеню — 100 руб.;

- 20-го числа создали уведомление о рассчитанном НДФЛ по сроку уплаты 28-го числа текущего месяца — 500 руб.;

- 25-го числа создали уведомление о рассчитанных страхвзносов с зарплаты сотрудников по сроку уплаты 28-го числа текущего месяца — 500 руб.;

- 28-го числа заплатили ЕНП — 200 руб.;

- последним числом провели регламентную операцию «Зачет аванса по единому налоговому счету».

С 1 января по 28 мая

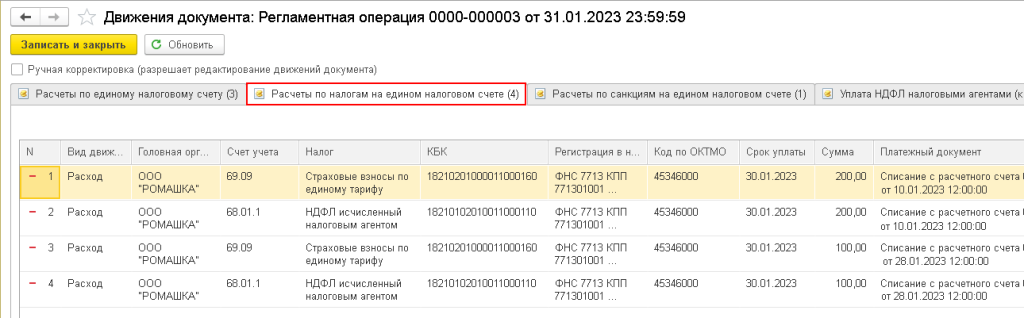

До начала действия корректировок по Закону № 196-ФЗ при выполнении регламентной операции «Зачет аванса по единому налоговому счету» за месяц создаются движения по регистрам, в т.ч. по регистрам ЕНС на даты, которые указаны ниже.

15 января 2023 г. — погашение пени на 100 руб. По документу перечисления от 10-го числа положительно сальдо 500 руб., а засчитывается 100 руб.

28 января 2023 г. — пропорциональное погашение налогов (в т.ч. НДФЛ налогового агента) и страхвзносов:

- по документу перечисления от 10-го числа положительное сальдо 400 руб., а засчитывается 200 руб. на НДФЛ и 200 руб. на страхвзносы;

- по документу перечисления от 28-го числа положительное сальдо 200 руб., а засчитывается 100 руб. на НДФЛ и 100 руб. на страхвзносы.

С 29 мая по 29 июня

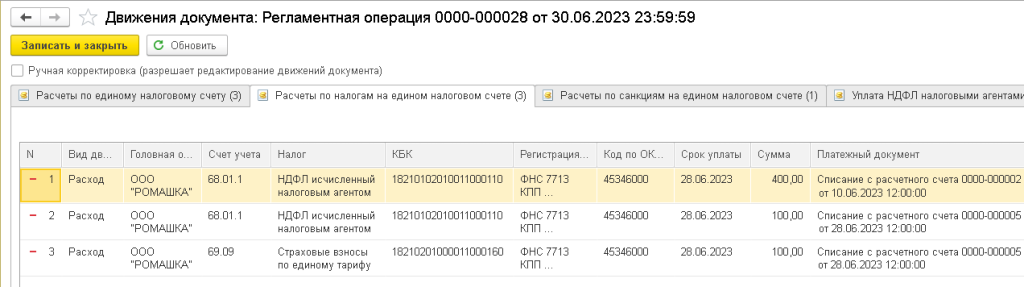

После начала действия нового механизма списания денег с ЕНС по Закону № 196-ФЗ при проведении регламентной операции «Зачет аванса по единому налоговому счету» за июнь по регистрам ЕНС создаются движения на даты, которые указаны ниже.

15 июня 2023 г. — погашение пени на 100 руб. По документу перечисления от 10-го числа положительное сальдо 500 руб., а засчитывается 100 руб. (как и в примере выше).

28 июня 2023 г. — погашение в первую очередь НДФЛ:

- по документу перечисления от 10-го числа положительное сальдо 400 руб., а засчитывается 400 руб.;

- по документу перечисления от 28-го числа положительное сальдо 200 руб., а засчитывается 100 руб.

28 июня 2023 г. — пропорциональное погашение иных налогов и страхвзносов. По документу перечисления от 28-го числа положительное сальдо 100 руб., а засчитывается 100 руб. по страхвзносам.

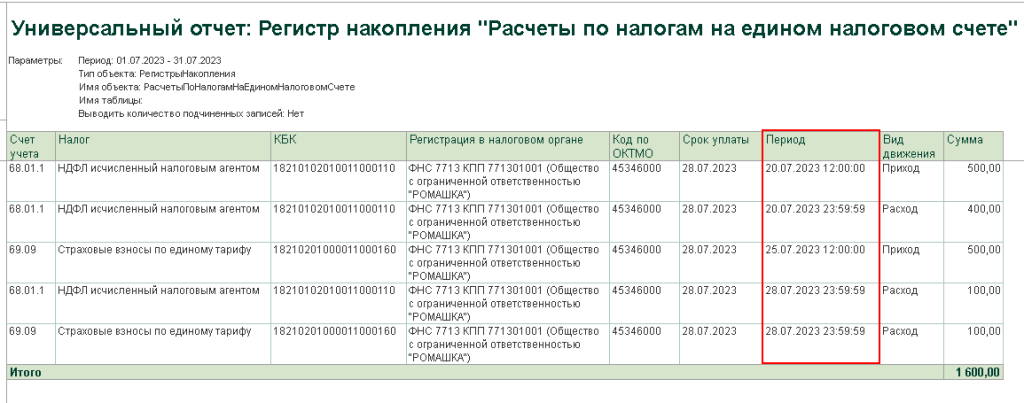

Записи регистра «Расчеты по налогам на едином налоговом счете», которые созданы при осуществлении регламентной операции «Зачет аванса по единому налоговому счету», будут выглядеть таким образом за июнь:

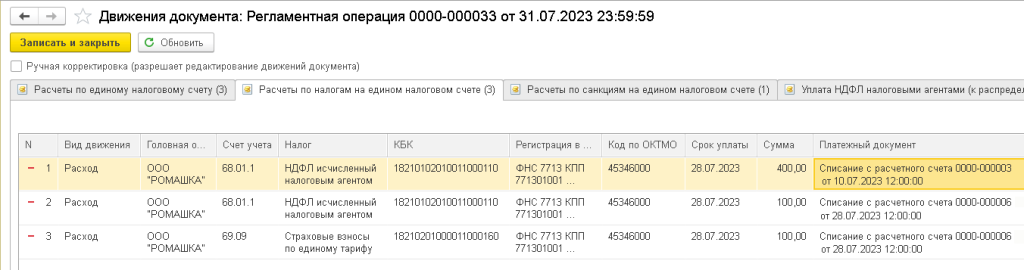

После 29 июня

В июле 2023 года после начала действия правил автоматического зачета НДФЛ в 1С формируется не уведомление по начисленным страхвзносам за июнь, а «Операция по ЕНС». При этом налоговики получат информацию о взносах из РСВ за полугодие.

При проведении регламентной операции «Зачет аванса по единому налоговому счету» за июль 2023 года по регистраци ЕНС создаются движения на даты, которые указаны ниже.

15 июля 2023 г. — погашение пени на 100 руб. По документу перечисления от 10-го числа положительное сальдо 500 руб., а засчитывается 100 руб. (как и в примере выше).

20 июля 2023 г. — погашение НДФЛ без ожидания 28-го числа. По документу перечисления от 10-го числа положительное сальдо 400 руб., а засчитывается 400 руб.

28 июля 2023 г. — погашение в первую очередь НДФЛ, по документу перечисления от 28-го числа положительное сальдо 200 руб., а засчитывается 100 руб.

28 июля 2023 г. — пропорциональное погашение иных налогов и страхвзносов. По документу перечисления от 28-го числа положительное сальдо 100 руб., а засчитывается 100 руб. по страхвзносам.

Записи регистра «Расчеты по налогам на едином налоговом счете», которые созданы при осуществлении регламентной операции «Зачет аванса по единому налоговому счету», будут выглядеть таким образом за июль:

На двух последних скриншотах движения регистра выглядят одинаково, т.к. в регистрах ЕНС не указываются даты зачета. Эти даты можно посмотреть при формировании «Универсального отчета» в меню «Отчеты» по регистру «Расчеты по налогам на едином налоговом счете», если указать реквизит «Период».

Расшифровка подробного распределения и зачета ЕНС, в т.ч. и по датам отражения зачета, показывается в справке-расчете (будет доступна в следующих версиях программы). Через «Монитор налогов» пользователь может увидеть, как распределен остаток по ЕНС.

Важно! Из-за корректировки порядка зачета ЕНП после обновления программы на версию 3.0.138 специалисты рекомендуют снова провести регламентные операции «Зачет аванса по единому налоговому счету» за май и июнь текущего года.

Сервисы, помогающие в работе, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!